του Μάριου Μαρινάκου*

Α. Το κόψιμο χρήματος στην ΕΕ

Στο άρθρο 105Α της Συνθήκης του Μάαστριχτ που κυρώθηκε με τον Ν.2077/1992 ορίζεται ότι:

«Άρθρο 105 Α

1. Η ΕΚΤ έχει το αποκλειστικό δικαίωμα να επιτρέπει την έκδοσητραπεζογραμματίων μέσα στην Κοινότητα. Η ΕΚΤ και οι εθνικές κεντρικές τράπεζες μπορούν να εκδίδουν τραπεζογραμμάτια. Τα τραπεζογραμμάτια που εκδίδονται από την ΕΚΤ και τις εθνικές κεντρικές τράπεζες είναι τα μόνα τραπεζογραμμάτια που αποτελούν νόμιμο χρήμα μέσα στην Κοινότητα.

2. Τα κράτη μέλη μπορούν να εκδίδουν κέρματα, η ποσότητα των οποίων τελεί υπό την έγκριση της ΕΚΤ. Το Συμβούλιο, αποφασίζοντας με τη διαδικασία του άρθρου 189 Γ και μετά από διαβούλευση με την ΕΚΤ, μπορεί να θεσπίζει μέτρα για την εναρμόνιση της ονομαστικής αξίας και των τεχνικών προδιαγραφών όλων των κερμάτων που πρόκειται να κυκλοφορήσουν, στο βαθμό που είναι απαραίτητος για την ομαλή κυκλοφορία τους μέσα στην Κοινότητα.»

Σύμφωνα δε με το άρθρο 104 της Συνθήκης του Μάαστριχτ που κυρώθηκε με τον Ν.2077/1992:

«Άρθρο 104

1. Απαγορεύονται οι υπεραναλήψεις ή οποιουδήποτε άλλου είδους πιστωτικές διευκολύνσεις από την ΕΚΤ ή από τις κεντρικές τράπεζες των κρατών μελών, οι οποίες εφεξής αποκαλούνται “Εθνικές κεντρικές τράπεζες”, προς κοινοτικά όργανα ή οργανισμούς, κεντρικές κυβερνήσεις, περιφερειακές, τοπικές ή άλλες δημόσιες αρχές, άλλους οργανισμούς δημοσίου δικαίου ή δημόσιες επιχειρήσεις των κρατών μελών, απαγορεύεται επίσης να αγοράζουν απευθείας χρεώγραφα από τους οργανισμούς ή τους φορείς αυτούς η ΕΚΤ ή οι εθνικές κεντρικές τράπεζες.»

Κατ’ αρχάς, λοιπόν, το αποκλειστικό δικαίωμα (αρμοδιότητα), είτε για να εκδίδει χρήμα (τραπεζογραμμάτια), είτε να εγκρίνει την έκδοση κερμάτων την έχει η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ).

Κατά δεύτερο λόγο, απαγορεύτηκε στην ΕΚΤ να γίνει δανειστής των κρατών και εν γένει των δημοσίων φορέων. Απαγορεύτηκε οποιαδήποτε απευθείας μέθοδος δανεισμού.

Τρίτον, ορίστηκε ότι η Ευρωπαϊκή Κεντρική Τράπεζα δεν θα μπορούσε εφεξής να δανείσει τα κράτη με χρήμα, αντίθετα με τις μέχρι τότε Εθνικές Κεντρικές Τράπεζες, οι οποίες είχαν τη δυνατότητα να τροφοδοτούν την εσωτερική αγορά με ρευστότητα, ανάλογα με τις ανάγκες.

Τέταρτον, πέραν της άμεσης δανειοδότησης υπό οποιαδήποτε μορφή απαγορεύτηκε και για την ΕΚΤ αλλά και για τις Εθνικές Κεντρικές Τράπεζες η απευθείας αγορά χρεωγράφων. Τα χρεώγραφα είναι αξιόγραφα δηλαδή, θεωρητικά, είναι έγγραφα με τα οποία ο δανειστής αναγνωρίζει και εμπορεύεται το χρέος του. Δηλαδή ζητά συγκεκριμένο ποσό χρηματοδότησης υποσχόμενος ότι θα το επιστρέψει με τόκο. Τα χρεώγραφα διακρίνονται σε ομόλογα και έντοκα γραμμάτια[1].

Έτσι, τα κράτη που συμμετείχαν στην διαδικασία της περίφημης ευρωπαϊκής ενοποίησης βρέθηκαν ενώπιον ενός πρωτόγνωρου –για τα τότε δεδομένα- παραδόξου: Αν είχαν ανάγκες δανεισμού, όχι μόνο δεν είχαν το δικαίωμα να εκδώσουν χρήμα, όπως άλλωστε έκαναν μέχρι τότε, αλλά δεν είχαν πια και τη δυνατότητα να προβούν σε απευθείαςαγορά εντόκων γραμματίων ή και ομολόγων, ούτε μέσω της ΕΚΤ, ούτε μέσω των Κεντρικών Τραπεζών τους, ώστε να ελέγξουν την έκθεσή τους στο χρέος τους.

Αυτή η αρχιτεκτονική, ιδίως κατά το μέρος που δεν επέτρεπε την απευθείας επαναγορά χρεωγράφων (ομολόγων ή και εντόκων γραμματίων) δημιούργησε την ανάγκη για χρηματοδοτικούς μεσάζοντες. Έπρεπε να υπάρχει ένα τρίτο πρόσωπο, ένας μεσάζοντας, η συμμετοχή του οποίου θα μπορούσε να καταστήσει δυνατή μια τέτοια συναλλαγή (είτε δανεισμού, είτε αγοράς χρεωγράφων).

Έτσι, αυτή η αρχιτεκτονική επιφύλαξε στις ιδιωτικές τράπεζες κεντρικό ρόλο, όσον αφορά τον κρατικό δανεισμό και την αγορά χρέους μέσω ομολόγων. Οι τράπεζες γίνονταν, πλέον, αναγκαίο στοιχείο λειτουργίας της νέας, Ευρωπαϊκής Ενιαίας οικονομίας. Αποκτούσαν το θεσμικό ρόλο του διαχειριστή τόσο του δανεισμού όσο και του χρέους.

Β. Το ΑΕΠ

Πριν προχωρήσουμε, αξίζει να αναφέρουμε τι είναι το ΑΕΠ, γιατί θα το χρειαστούμε παρακάτω.

Ως ΑΕΠ αναφέρονται… δυο πράγματα!

Το ακαθάριστο εγχώριο προϊόν (ή ΑΕΠ) (αγγλ. Gross Domestic Product - GDP) είναι το σύνολο όλων των προϊόντων και αγαθών που παράγει μια οικονομία, εκφρασμένο σε χρηματικές μονάδες. Με άλλα λόγια είναι η συνολική αξία όλων των τελικών αγαθών (υλικών και άυλων) που παρήχθησαν εντός μιας χώρας σε διάστημα ενός έτους, ακόμα και αν μέρος αυτού παρήχθη από παραγωγικές μονάδες που ανήκουν σε κατοίκους του εξωτερικού.

Σύμφωνα με έναν πιο βατό ορισμό το Ακαθάριστο Εθνικό Προϊόν, ή για συντομία ΑΕΠ, ακούγεται πολύπλοκος σαν όρος αλλά πολύ απλά προσδιορίζει το μέγεθος της οικονομίας μιας χώρας. Ένας πιο επίσημος ορισμός είναι «το άθροισμα της αξίας όλων των αγαθών και υπηρεσιών που παρήγαγε μια χώρα μέσα σε ένα έτος». Θα μπορούσαμε να το δούμε και σαν τον «ετήσιο τζίρο» μιας χώρας.

Ακαθάριστο Εθνικό Προϊόν - Α.Ε.Π. (ή Gross National Product - GNP) Είναι η συνολική αξία όλων των τελικών αγαθών (υλικών και άυλων) που αποκτούν οι κάτοικοι μιας χώρας σε διάστημα ενός έτους. Διαφέρει από το Ακαθάριστο Εγχώριο Προϊόν στο ότι συμπεριλαμβάνει και το Εισόδημα που απέκτησαν οι κάτοικοι μιας χώρας στο εξωτερικό.

Εμάς μας ενδιαφέρει το πρώτο ΑΕΠ. Το ακαθάριστο εγχώριο προϊόν ή αλλιώς το GDPπου χρησιμοποιεί και η Eurostat. Σημαντικό είναι εδώ να αναφερθεί ότι στο ΑΕΠ προσμετρώνται ως έσοδα όλα τα πιστωτικά έσοδα! Ας πάρουμε ως παράδειγμα το ΑΕΠ του 2008. Στο ΑΕΠ εκείνης της χρονιάς προσμετράται το ποσό των νέων δανείων του 2008 (βραχυχρόνιοι και μακροχρόνιοι τίτλοι), ύψους 64,9 δις ευρώ! Έτσι μιλάμε για ΑΕΠ του 2008 ύψους 120 δις ευρώ, ενώ τα 65 δις δεν είναι πραγματικά έσοδα αλλά τα νέα ετήσια δάνεια!

Γ. Οι τράπεζες ως διαχειριστές χρέους

Αφού, λοιπόν, σύμφωνα με τη Συνθήκη του Μάαστριχτ (και μεταγενέστερα Συνθήκη του Άμστερνταμ) ούτε η Τράπεζα της Ελλάδας (ΤτΕ), ως Εθνική Κεντρική Τράπεζα αλλά ούτε και η ΕΚΤ, μπορούσαν απευθείας να χρηματοδοτήσουν κράτη ή φορείς του δημοσίου κι εφόσον δεν μπορούσαν να προβούν απευθείας σε αγορά χρεωγράφων οποιασδήποτε μορφής (έντοκα γραμμάτια ή ομόλογα), ανάγκασαν τα κράτη της Ευρωπαϊκής Ένωσης, με νομοτελειακή ακρίβεια, να στραφούν στους μοναδικούς δανειστές που απέμειναν διαθέσιμοι για αυτά. Στις τράπεζες.

Βέβαια, οι τράπεζες, δεν έχουν aprioriατέλειωτα λεφτά. Μπορεί να μην είχαν ή και να μην ήθελαν να διαθέσουν τεράστια ρευστά διαθέσιμα σε βραχυπρόθεσμους ή και μακροπρόθεσμους κρατικούς δανεισμούς, προτιμώντας την λιανική τραπεζική. Άλλωστε, έπρεπε να κρατούν συγκεκριμένα κεφάλαια στα ταμεία τους για να καλύπτουν τις απαιτήσεις λειτουργίας τους – βλ. Βασιλεία Ι, ΙΙ και ΙΙΙ.

Αλλά κι αυτό είχε προβλεφθεί. Οι τράπεζες απέκτησαν τη δυνατότητα να δανείζονται (σχεδόν) όσα χρήματα ήθελαν από την ΕΚΤ ή/και τις Εθνικές Κεντρικές Τράπεζες. Βεβαίως, το δάνειο είναι έντοκο και δίνεται με επιτόκιο το επιτόκιο που εφαρμόζεται για τις πράξεις κύριας αναχρηματοδότησης της ΕΚΤ (το τρέχον αυτή τη στιγμή είναι 0,25%).

Από αυτό το σημείο και μετά, εφόσον η τράπεζα δανειζόταν τα χρήματα από την ΕΚΤ, είχε την απαιτούμενη ρευστότητα για να δανείσει περαιτέρω τα κράτη (και βέβαια και τους πολίτες!). Αλλά ήδη εδώ παρατηρείται η οικοδόμηση της πρώτης σχέσης χρέους στη βάση λειτουργίας του ευρώ.

Η τράπεζα δανείζεται με κόστος! Η τράπεζα επιβαρύνεται με τόκο για κάθε ποσό που δανείζεται και δανείζει περαιτέρω σε κράτη ή πολίτες! Πχ, εάν η τράπεζα Τ έπρεπε να δανειστεί 100€ από την ΕΚΤ, τότε έπρεπε να επιστρέψει στην ΕΚΤ το ποσό των 100,25€! Ήδη, λοιπόν, στο στάδιο αυτό παρατηρείται η πρώτη χρεωστική λειτουργία του ευρώ.

Άρα η τράπεζα έπρεπε να εξοικονομήσει το κόστος εξυπηρέτησης του δανεισμού της, έπρεπε δηλαδή να πληρώσει τον τόκο που της χρέωνε η ΕΚΤ. Και πώς θα το έκανε αυτό; Μέσω περαιτέρω δανειοδότησης των ποσών που έλαβε, χορηγώντας τα είτε σε πολίτες είτε σε κράτη, με επιτόκιο μεγαλύτερο από αυτό που δανειζόταν η ίδια.

Έτσι, τα κράτη της Ευρωπαϊκής Ένωσης, που πάντα είχαν ανάγκες δανεισμού, τις οποίες έπρεπε να καλύψουν, όχι μόνο δεν είχαν το δικαίωμα να εκδώσουν χρήμα, όπως άλλωστε, έκαναν μέχρι τότε, όχι μόνο δεν είχαν πια και τη δυνατότητα να προβούν σε απευθείας αγορά εντόκων γραμματίων ή και ομολόγων, ούτε μέσω της ΕΚΤ, ούτε μέσω των Κεντρικών Τραπεζών τους, ώστε να ελέγξουν την έκθεσή τους στο χρέος τους αλλά έπρεπε να απευθυνθούν στις τράπεζες, για να λάβουν τα δάνεια που χρειάζονταν, είτε υπό τη μορφή αγοράς ομολόγων ή εντόκων γραμματίων, είτε ως δανειακές συμβάσεις.

Και έτσι, οι τράπεζες βρέθηκαν να αγοράζουν κρατικά ομόλογα ή έντοκα γραμμάτια κρατών, που πρόσφεραν επιτόκια ή δάνειζαν με δανειακές συμβάσεις με επιτόκια σαφώς υψηλότερα από αυτά με τα οποία δανείζονταν οι ίδιες, ώστε και να εξοικονομήσουν το κόστος του δανεισμού τους και να βγάλουν και το προσδοκώμενο κέρδος τους, από τη μεσολάβησή τους στην κρατική χρηματοδότηση. Δάνειζαν λοιπόν, με επιτόκια πάνω από 3% (στην περίπτωση της Ελλάδας, μάλιστα, τα επιτόκια είχαν εκτοξευτεί πάνω από 7% και ήδη τούτη τη στιγμή, που γράφεται αυτό το κείμενο, η χώρα δανείζεται «από τις αγορές» με επιτόκιο περίπου 5%).

Αυτή η αρχιτεκτονική, αναδεικνύει τη δεύτερη σχέση χρέους που νομοτελειακά δημιούργησε το ευρώ. Δημιούργησε την ανάγκη για κοστοβόρους χρηματοδοτικούς μεσάζοντες, η συμμετοχή των οποίων στον κρατικό δανεισμό θα ήταν έντοκη και θα δημιουργούσε μεγάλες βραχυπρόθεσμες ή μακροπρόθεσμες απαιτήσεις τόκων, στις οποίες τα κράτη έπρεπε να ανταποκριθούν.

Δ. Ο μηχανισμός δημιουργίας κατ’ αρχήν αβάσταχτου χρέους

Ας δούμε πρακτικά, πώς λειτουργεί όλο αυτό, με βάση το παράδειγμα της παραπάνω υποσημείωσης. Ας υποθέσουμε, λοιπόν, ότι το κράτος Κ, που χρωστά από περσινό έντοκο γραμμάτιο 1.000€ στον δανειστή Α, μέχρι τη στιγμή της χρηματοδότησής του, είχε ΑΕΠ που ανερχόταν στις 9.000€.

Το κράτος Κ, λοιπόν, δανείζεται από το δανειστή Β, εκδίδοντας ένα έντοκο γραμμάτιο ονομαστικής αξίας 1.000€, με επιτόκιο 6%, διάρκειας 12 μηνών. Στην περίπτωση αυτή

α) θα λάβει, σήμερα, το ποσό των 943,37€,

β) μετά από ένα χρόνο (στη λήξη του εντόκου γραμματίου) θα καταβάλλει το ποσό των 1.000€,

γ) η διαφορά των 56,63€ είναι ο τόκος που θα πληρώσει, με επιτόκιο 6%, το κράτος στο δανειστή του, προκειμένου να χρησιμοποιήσει το χρηματικό κεφάλαιο των 943,37€ για ένα έτος.

Έτσι, το ΑΕΠ του θα αυξηθεί προσωρινά, το έτος σύναψης του δανείου, ακριβώς λόγω του δανεισμού και θα φτάσει στα 9.943,37€. Αλλά το κράτος αυτό πρέπει να καταβάλλει 1.000€ στον παλαιό δανειστή (τον Α), για να πληρώσει το έντοκο γραμμάτιο. Άρα, το κράτος θα έχει ΑΕΠ (€9.943,37-€1000=) 8.943,37€. Δηλαδή, ο τόκος, αφού καταβάλλεται την επόμενη χρονιά, αρχίζει να «τρώει» σιγά-σιγά το ΑΕΠ του κράτους αυτού μειώνοντάς το!

Για να αντισταθμίσει την μείωση αυτή το κράτος έχει μόνο δυο λύσεις:

- Ή θα αυξήσει το ρυθμό της ανάπτυξής του (πράγμα που δεν είναι πάντα εύκολο ή και επιθυμητό, καθώς υψηλές αναπτύξεις εντείνουν τις πληθωριστικές πιέσεις)

- Ή θα δανειστεί εκ νέου, για να συμπληρώσει την απώλεια.

Μα, θα μου πείτε, τα ΑΕΠ δεν μένουν σταθερά. Τα κράτη παρουσιάζουν αναπτύξεις ή υφέσεις, κι έτσι το ΑΕΠ τους αυξομειώνεται διαρκώς.

Σωστά! Οπότε ας βάλουμε και τον παράγοντα ανάπτυξη στην παραπάνω συνάρτηση για να δούμε πώς μπορεί να λειτουργήσει.

Ας υποθέσουμε, λοιπόν, ότι ίδιο κράτος (Κ) χρωστά από περσινό έντοκο γραμμάτιο 1.000€ στον δανειστή Α. Μέχρι τη στιγμή της χρηματοδότησής του, είχε ΑΕΠ που ανερχόταν στις 9.000€. Το κράτος αυτό, λοιπόν, δανείζεται από τον δανειστή Β, εκδίδοντας ένα έντοκο γραμμάτιο ονομαστικής αξίας 1.000€, με επιτόκιο 6%, διάρκειας 12 μηνών. Στην περίπτωση αυτή

α) θα λάβει, σήμερα, το ποσό των 943,37€,

β) μετά από ένα χρόνο (στη λήξη του εντόκου γραμματίου) θα καταβάλλει το ποσό των 1.000€,

γ) η διαφορά των 56,63€ είναι ο τόκος που θα πληρώσει, με επιτόκιο 6%, το κράτος στο δανειστή του, προκειμένου να χρησιμοποιήσει το χρηματικό κεφάλαιο των 943,37€ για ένα έτος.

Αντίστοιχα, το κράτος αυτό βιώνει περίοδο ανάπτυξης, πάνω από τον μέσο όρο της ευρωζώνης (τρέχων μέσος όρος ανάπτυξης της ευρωζώνης τη στιγμή που γράφεται αυτό το άρθρο είναι για το 2013 το -0,4%!) της τάξης του 2% ετησίως, πράγμα το οποίο σημαίνει ότι προσδοκά να αυξηθεί το ΑΕΠ του κατά 2% και να φτάσει στο (9000€ * 2% = ) 9.180€.

Έτσι, το ΑΕΠ του θα αυξηθεί προσωρινά, το έτος σύναψης του δανείου, ακριβώς λόγω του δανεισμού και θα φτάσει στα 9.943,37€, ενώ αυξάνεται περαιτέρω με την ανάπτυξη του κράτους κατά 2% στο ΑΕΠ της προηγούμενης χρονιάς, δηλ. φτάσει στο ύψος των (€9.943,37+€180=) 10.123,37€!

Δηλαδή, το ΑΕΠ αυξήθηκε κατά 1.123,37€! Ώστε, ακόμα κι αν αποπληρώσουμε το έντοκο γραμμάτιο σε ένα χρόνο, τότε θα καταβάλλουμε 1.000€ στον δανειστή Β, οπότε το ΑΕΠ θα μειωθεί πάλι στο (€10.123,37-€1.000=) €9.123,37.

Άρα πάλι κερδισμένοι είμαστε, ε;

Δυστυχώς, η απάντηση είναι όχι.

Στην πραγματικότητα, επειδή το ΑΕΠ μετράει κάθε χρηματική συναλλαγή μετράει και το δάνειο, ως παράγοντα ανάπτυξης της οικονομίας. Αλλά το δάνειο δεν είναι (συνήθως) παράγοντας ανάπτυξης της οικονομίας. Λαμβάνεται για να καλυφθούν χρηματοδοτικά κενά ή να αποπληρωθούν παλαιότερα δάνεια. Όπως συνέβη και στην περίπτωση αυτή!

Οπότε η προστιθέμενη αξία των 943,37€ που λήφθηκαν από τον δανειστή Β με το τρέχον έντοκο γραμμάτιο, στην πραγματικότητα ποτέ δεν κεφαλαιοποιήθηκε, ως πρόοδος της οικονομίας του κράτους, αλλά κατέληξε στην τσέπη του δανειστή Α, στον οποίο χρωστούσε αρχικά το κράτος. Μην ξεχνάμε ότι εξέδωσε το έντοκο γραμμάτιο για να αποπληρώσει το παλαιό δάνειο, των 1000€, στον δανειστή Α!

Άρα το κράτος πήρε 943,37€ από το νέο έντοκο γραμμάτιο (από τον δανειστή Β), πρόσθεσε σε αυτά τα χρήματα, το προϊόν της ετήσιας ανάπτυξής του, δηλ. τα 180€, συγκέντρωσε συνολικά (943,37€+180€=) 1.123,37€ και με τα 1.000€ πλήρωσε τον αρχικό δανειστή Α.

Στην πραγματικότητα, του περίσσεψαν λοιπόν…123,37€. Άρα, το κράτος έχει πραγματικό ΑΕΠ €9.123,37! Ναι, αλλά έχει και την απαίτηση του δανειστή Β, ύψους 100€ να πληρώσει.

Συνεπώς, όταν θα έρθει η ώρα, το κράτος αυτό, θα πρέπει να καταβάλλει στον δανειστή Β, το ποσό των 1.000€, για να πληρώσει το έντοκο γραμμάτιο. Άρα, ένα χρόνο μετά, το κράτος θα έχει ΑΕΠ (9.123,37€ – 1000€=) 8.123,37€!

Αν δεν δανειστεί περαιτέρω, για να καλύψει την απώλεια του ΑΕΠ από το χρέος του, τότε θα βιώσει μια απώλεια της τάξης του 9,74% στο ΑΕΠ, μετά από μια χρονιά που είχε ανάπτυξη περίπου 6 φορές μεγαλύτερη από το μέσο όρο της ευρωζώνης!

Άρα, ακόμα και η ανάπτυξη δεν είναι ικανή να αντισταθμίσει την απώλεια των τόκων, ιδίως εφόσον το επιτόκιο υπερβαίνει τον ετήσιο ρυθμό ανάπτυξης.

Ε. Η ανάλογη περίπτωση εάν είχαμε εθνικό νόμισμα.

Εάν όμως, αντί του ευρώ είχαμε εθνικό νόμισμα, τότε… το παραπάνω παράδειγμα δεν ισχύει. Και τούτο, γιατί ανάλογα με τις χρηματοδοτικές ανάγκες της χώρας η πολιτική ηγεσία μπορούσε, είτε να εκδώσει χρήμα, χωρίς κόστος! Γιατί η χώρα δεν θα επέβαλλε τόκο… στον εαυτό της! Θα μπορούσε, περαιτέρω, είτε να επαναγοράσει τα ομόλογά της και τα έντοκα γραμμάτιά της, επαναγοράζοντας το χρέος της και ως εκ τούτου, ελέγχοντάς το ή μπορούσε να απευθυνθεί με ένταση στον εσωτερικό δανεισμό (όπως έγινε τη δεκαετία του 1980) με έντοκα γραμμάτια του ελληνικού δημοσίου, που θα είχαν στα χέρια τους έλληνες πολίτες κι όχι διεθνείς τραπεζικοί τοκογλύφοι και μέσα από εναλλακτικές οικονομικές πολιτικές, να αναδιαρθρώσει πλήρως το χρέος της.

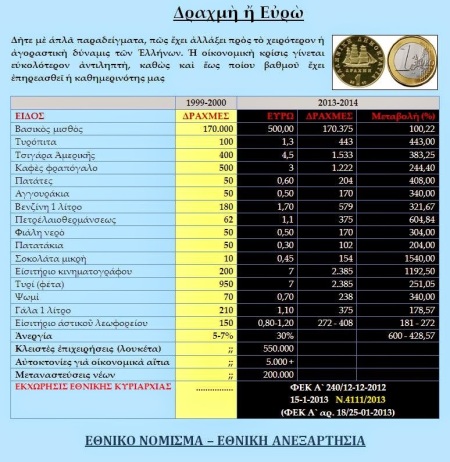

Μα θα μου πείτε, τότε είχαμε τεράστιο πληθωρισμό. Ναι, δεν λέω το αντίθετο. Αλλά μήπως σήμερα τι έχουμε; Θεωρείτε ότι σήμερα δεν έχουμε πληθωρισμό επειδή έτσι λέει η ΕΛΣΤΑΤ και η EUROSTAT;

Χμ, ξέρετε πόσο εύκολο είναι να καταλάβετε ότι έχουμε τεράστιο πληθωρισμό από την ώρα που μπήκαμε στο ευρώ; Είναι τόσο εύκολο, ώστε να σας ρωτήσω το εξής:

Πείτε μου πόσα κέρματα του ενός λεπτού (0,01€), των δυο λεπτών (0,02€) και των πέντε λεπτών (0,05€) έχετε επάνω σας. Ή ακόμα χειρότερα, πείτε μου πόσα τέτοια κέρματα χρησιμοποιήσατε στις συναλλαγές σας για να πληρώσετε το ακριβές τίμημα κάποιου προϊόντος.

Από την είσοδο στο ευρώ και τις αλλεπάλληλες στρογγυλοποιήσεις, ο πληθωρισμός κατήργησε 10 ολόκληρα λεπτά του ευρώ, δηλαδή 34,7 δραχμές! Όλες οι στρογγυλοποιήσεις γίνονται πλέον στην πλησιέστερη δεκάδα λεπτών κι όχι σε μονόλεπτα, δίλεπτα ή πεντάλεπτα του ευρώ. Αυτό, όμως, δεν σημαίνει αυτόματα πληθωρισμό της τάξης του 10%;;; Πώς αλλιώς προέκυψαν τεράστιες ανατιμήσεις όλα τα προϊόντα;;;

Θέλετε και απόδειξη;

Δείτε την, λοιπόν.

ΣΤ. Η πολιτική λειτουργία του ευρώ

Με την παραπάνω περιγραφείσα λειτουργία, αποδεικνύεται ότι το ευρώ περισσότερο είναι μύθος, παρά λύση ή σωτηρία. Ο μύθος του σωτήριου ευρώ κεφαλαιοποιεί για τις βιομηχανικές χώρες την ανάπτυξη των περιφερειακών κρατών. Είναι ο τρόπος, είναι η μέθοδος που αντικατέστησε το Luger[2]. Το Luger προκαλούσε αντανακλαστικά. Κόστιζε σε κατασκευή, πυρομαχικά, ανθρώπους και εν τέλει, σε ήττες. Και τα «δάνεια» που συνάπτονταν υπό το φόβο της κάνης του ήταν κατοχικά, ήταν αναγκαστικά. Και κάποιοι μπορούν να αξιώνουν την επιστροφή τους, ακόμα και 60 χρόνια μετά…

Χρειαζόταν μια άλλη μέθοδος, λιγότερο κοστοβόρα και περισσότερο αποδοτική. Έπρεπε να βρεθεί μια μέθοδος δομική, λειτουργική. Αυτό ακριβώς είναι το ευρώ. Είναι η λειτουργική μέθοδος φτωχοποίησης μιας χώρας, που στηρίζεται στη δομική συμπεριφορά του νομίσματος, στην ίδια του την αρχιτεκτονική.

Το νόμισμα αυτό προσφέρθηκε σε εμάς, όπως τα καθρεφτάκια και οι χάντρες που πρόσφεραν στους ιθαγενείς οι Ισπανοί κατακτητές της Νότιας Αμερικής του 15ου και 16ου Αιώνα. Όπως οι Ισπανοί προσπαθούσαν να εξαγοράσουν τους γηγενείς της Νότιας Αμερικής με καθρεφτάκια και ψεύτικα κοσμήματα, κάπως έτσι προσπαθούν σήμερα και οι κυβερνώντες να μας πείσουν να δεχτούμε ως ταμπού, ως πανάκεια, το ευρώ.

Στην πραγματικότητα, όμως, δεν είναι τίποτα άλλο παρά η μέθοδος αποστράγγισης των περιφερειακών οικονομιών, των μη βιομηχανικών κοινωνιών από κάθε ίχνος ανάπτυξης. Σε μια άλλη ανάλυση, το ευρώ είναι η συνολική στέρηση της δυνατότητας, είναι οικονομικός και πολιτικός ολοκληρωτισμός.

Με τόσο υψηλότοκο δανεισμό για τις χώρες, χάνεται για πάντα η δυνατότητα να ονειρεύεσαι βελτίωση της ζωής σου. Για να παράγεις παραπάνω, πρέπει να χρηματοδοτήσεις την παραγωγική σου διαδικασία, άρα πρέπει να δανειστείς. Όσο παραπάνω θέλεις να παράγεις, τόσο παραπάνω τόκο θα πρέπει να πληρώνεις. Ήδη με το PSIκαι τις δανειακές συμβάσεις μετέφερες το κόστος δανεισμού -που ήδη δεν μπορείς να σηκώσεις- στο μέλλον. Υποθήκευσες την τύχη των παιδιών σου και των εγγονών σου, γιατί ήδη το βάρος που καλείσαι να σηκώσεις εκτείνεται πέρα από την οικονομική δυνατότητα της γενιάς σου.

Αλλά είναι και η στέρηση της δυνατότητας αυτοκαθορισμού της πολιτικής σου. Εφόσον χρωστάς –και θα χρωστάς για πάντα- οι δανειστές θα θέτουν προαπαιτούμενα, θα έχουν απαιτήσεις, θα επιβάλλουν πολιτικές. Θα στερούν δικαιώματα, θα ανατρέπουν τα κεκτημένα για τα οποία αγωνίστηκαν παππούδες και μπαμπάδες, χάριν της αποπληρωμής. Κι εσύ θα πρέπει να αποδεχτείς τις απαιτήσεις, να τις εφαρμόσεις. Να υπακούσεις, να υποταχτείς, να σκύψεις, διάολε.

Κι ο μόνος αντίλογος σε όλα τα παραπάνω, είναι να μου πεις, ότι αύριο, η Ελλάδα θα έχει ανάπτυξη πάνω από 6%, ώστε να καλύπτει τους τόκους και να της μένει κάτι και στην άκρη. Αλλά είπαμε να μιλήσουμε σοβαρά, όχι με ευσεβείς πόθους και αβάσιμες ελπίδες…

Οπότε τελικά μόνο ένα ερώτημα μου μένει αναπάντητο:

Πόσο πολύ σε βολεύει να φοβάσαι;

ΠΗΓΕΣ:

- Μέσος Όρος Ανάπτυξης Ευρωζώνης:

- Η κρίση για αρχάριους - Χρέος, ΑΕΠ

- Προϋπολογισμοί Ελληνικού Κράτους 1999-2013

- Ο μύθος του δημοσίου ελλείμματος και η παραποίηση της πραγματικότητας (μια ματιά σε έναν δημόσιο απολογισμό)

- Το Δίκαιο της Ευρωπαϊκής Οικονομικής και Νομισματικής Ένωσης (Χρήστου Γκόρτσου, Αναπληρωτή Καθηγητή Διεθνούς Οικονομικού Δικαίου στο Πάντειο Πανεπιστήμιο)

- Ο Κανονισμός 974/98 του Συμβουλίου για την εισαγωγή του ευρώ, του ιδίου

- Για τα κείμενα των Συνθηκών χρησιμοποιήθηκε η βάση νομικών δεδομένων ΝΟΜΟΣ.

- Όλες οι πληροφορίες αυτού του κειμένου υπάρχουν ελεύθερα στο διαδίκτυο.

[1] Η διαφορά εντόκων γραμματίων και ομολόγων είναι ότι τα έντοκα γραμμάτια καλύπτουν βραχυπρόθεσμες απαιτήσεις δανεισμού, δηλ. για σύντομο χρονικό διάστημα, πχ έχουν διάρκεια ένα έτος, ενώ τα ομόλογα καλύπτουν μακροπρόθεσμες απαιτήσεις δανεισμού, δηλ. λειτουργούν για μεγαλύτερο χρονικό διάστημα, πχ για 10 χρόνια. Επίσης έχουν σημαντικές διαφορές στη λειτουργία τους που θα τις δούμε με παραδείγματα:

Παράδειγμα λειτουργίας έντοκου γραμματίου:

Έστω ότι σήμερα ένα κράτος θέλει να δανειοδοτηθεί εκδίδοντας ένα έντοκο γραμμάτιο ονομαστικής αξίας € 1.000, με επιτόκιο 6%, διάρκειας 12 μηνών. Στην περίπτωση αυτή:

α) θα λάβει, σήμερα, το ποσό των € 943,37,

β) μετά από ένα χρόνο (στη λήξη του εντόκου γραμματίου) θα καταβάλλει το ποσό των € 1.000,

γ) η διαφορά των € 56,63 είναι ο τόκος που θα πληρώσει, με επιτόκιο 6%, το κράτος στο δανειστή του προκειμένου να χρησιμοποιήσει το χρηματικό κεφάλαιο των € 943,37 για ένα έτος.

Παράδειγμα λειτουργίας ομολόγου:

Έστω ότι σήμερα ένα κράτος θέλει να δανειοδοτηθεί εκδίδοντας ένα ομόλογο ονομαστικής αξίας € 1.000, με επιτόκιο 6%, διάρκειας 10 ετών. Στην περίπτωση αυτή:

α) θα λάβει σήμερα το ποσό των € 1.000,

β) μετά από ένα χρόνο και για κάθε ένα από τα επόμενα εννέα έτη θα καταβάλλει ως τόκο το ποσό των € 60 (€ 1.000 * 6% ετησίως). Δηλαδή μέχρι τη λήξη του ομολογιακού δανείου ο συνολικός τόκος θα φτάσει το ποσό των € 600 (€60 ανά έτος * 10 έτη)

γ) μετά από 10 έτη (στη λήξη του ομολόγου) θα πληρώσει στο δανειστή του την ονομαστική αξία του ομολόγου, δηλαδή το ποσό των € 1.000

[2] Το γερμανικό πιστόλι Luger P08. Μπορεί να φαίνεται λίγο παράξενο να περιγράψει κανείς ένα θανατηφόρο όπλο ως «όμορφο», αλλά το Luger P08 ήταν πραγματικά ένα έργο τέχνης και παραμένει μεταξύ των συλλεκτών όπλων το πιο περιζήτητο μετά τον Δεύτερο Παγκόσμιο Πόλεμο. Κομψά σχεδιασμένο, κατασκευασμένο με απίστευτα υψηλές προδιαγραφές, και εξαιρετικά ακριβές για πιστόλι, το Luger P08 ήταν το απόλυτο σύμβολο της εικόνας των Ναζί. Σχεδιασμένο ως ένα αυτόματο πιστόλι, αντικαταστάτης του περίστροφου, το Luger ήταν βραβευμένο για το μοναδικό σχεδιασμό και τη μεγάλη διάρκεια ζωής του. Παρότι η Γερμανία, είχε μπει στη διαδικασία της σταδιακής κατάργησης του Luger P08 πριν από τον πόλεμο, εντούτοις παραμένει σήμερα το πιο δημοφιλές συλλεκτικό γερμανικό όπλο του πολέμου.

*μέλος του Ενιαίου Παλλαϊκού Μετώπου Κορινθίας